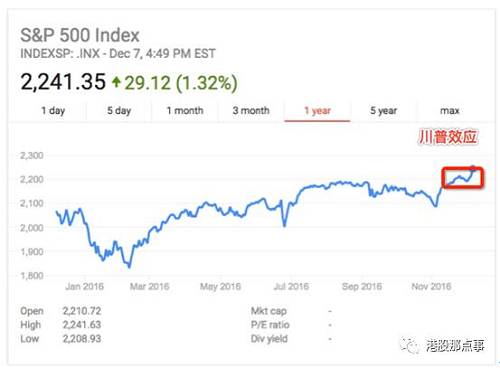

标普500指数目前是2241点,如果跟今年的最低点1830相比,标普500今年上涨了22%;如果跟今年年初(1月1日)的2043点比,标普500上涨了10%。

|

同时,在2006年,美国三大指数屡次破新高。道琼斯指数在11月22日破了19000点,目前是19,549,离2万点只差一步之遥(差2.3%)。

|

这样的走高是基本面导致的,还是市场情绪导致的?

美国的经济支持现在加息吗?

基本上,我找到的投资机会大多数是因为市场犯错了,所以作为一个爱给挑错的人,让我来试着总结下2016年,市场中的参与者,犯了哪些错,给我提供了哪些投资机会。

以下分析,还是尽量让数据说话。少一点意淫,多一点真实。

我个人认为,现在市场已经意识到下面我提到的错误了,这也就是为什么媒体在唱衰,但是市场却在走强。

>>>>一、错误1——美股市盈率很高,估值很高

二级市场里,会讲故事,会讲逻辑的人多了去了。但是懂估值的人真的非常少。

那些认为美股市盈率高,指数在高位,从而判断估值很高的人,根本不懂什么是估值。

很多人特别喜欢对比估值法。对比估值法也确实不错,横向对比,纵向对比。但是这个估值法有致命的缺点,如果你意识不到这个缺点,你会死在这个估值法上无数次。

对比估值法最起码有两个Bug:

1、要有可比性才可以对比。很多公司可能无法对比,比如你拿苹果跟谁对比?拿谷歌跟谁对比?跟谁都不太合适。

2、如果你对比的公司都是严重高估的,那么即使你对比出来的只是在高估的公司稍微没那么高估的企业。这个企业的股票可能跟其他高估的企业比是“便宜的”,但是本身依旧是昂贵的。

这两年,很多人喜欢拿现在的PE和2007年,2000年的PE进行对比。

|

2007年PE大概也只有20倍。

1999年互联网泡沫之前,PE大概是32倍。

这样对比下来,感觉好吓人啊。因为目前PE已经超过2007年的均值,直逼2000年的互联网泡沫前的估值。

但是这些人没有想过一个问题。2007年,2000年,2015年这三年的PE可以对比吗?如果硬要对比,要注意些什么呢?

直接拿今天的PE和2007年,2000年的PE相比,来证明现在的估值很高,有泡沫,这是无知的表现。

原因也特别简单,两者不可比,因为利率不同。

|

我们都知道,在金融里,利率就是重力,因为利率就是“折现率”。当利率下降时,资产价格应该上升,因为未来的现金流以更小的折现值折现回来了。

因此,在利率是6.5%时,32倍PE可能非常高。但是在利率一直维持在0时,32倍PE可能一点也不高估。

所以说,我个人并不认为现在美股泡沫很大,便宜货确实很少了,大多数企业都是属于正常估值的区间。

但是如果美联储愿意再保持零利率10年(纯意淫),现在的估值就会变得非常便宜。不过我不认为这种事情会发生。

所以如果未来几年,美国利率上升到了3%,而美股的PE上升到了30倍或者40倍,我觉得那个时候市场才是真正有泡沫的存在。

>>>>

二、错误2——美国企业进入了利润衰退期

如果你经常看英文版的华尔街日报(博客,微博),你会发现一个明显的趋势:从2014年年底开始,华尔街日报上担心美国企业整体利润衰退的文章明显增多。

然后,国内一个喜欢“翻译”华尔街日报英文版,然后放到自己App上的某见闻的app上也自然而然出现了大量担心美国企业利润的文章。

然后在今年1月份时,伴随着油价崩盘,人民币贬值,美帝的媒体们对企业利润下滑的担心就开始演变成了“新一轮衰退,新一轮经济危机”。因为媒体大肆的宣传,所以市场真的开始担心,美国企业的利润是否真的在这轮周期中到头了。

其实,媒体都看得到的金融危机,一定不是金融危机。因为媒体从来都是事后泡,他们本身就是想做个大新闻而已。

这些媒体们用来推理金融危机要来临的逻辑,其实完全不堪一击。

因此,在我看来,今年2月份就是一个基本面没有发生变化,市场情绪发生剧烈变化导致股价波动的情况。

因此,是买入的机会,因为在美股里,只要基本面不发生恶化,情绪的波动带来的下跌,基本上都是机会。

我个人认为,美股之所以最近能屡创新高,一方面是因为川普上台带来的刺激经济政策,一方面是因为市场已经意识到美国企业的盈利能力并没有出现明显的衰退迹象。

也就是说,大概率美股市场已经认识到,美国企业利润并没有出现明显的衰退。

事实也是如此,标普500企业的营业毛利从2014年第四季度开始出现明显的下滑,一路下滑到2015年第四季度,随后从2016年第一季度开始反弹,目前整体的营业毛利基本创了过去5年新高。

|

下面用数据来分析下,为什么市场担心的美国企业利润大幅度下滑并没有出现。

市场对美国企业利润大幅度下滑的担心起源于2014年第四季度开始美国企业的销售额和净利润都出现了下滑。

整个下滑持续大概整整一年,从2014年第四季度到2016年第一季度。不过让人真正担心的是,不仅仅销售额下滑,标普500的利润也出现很大的下跌。

|

EPS下滑再加上在历史高位的PE(2015年标普500PE均值为20倍左右),市场(主要是媒体)很容易的得出来了一个结论:

经济很可能要进入衰退期了。

然而,让市场更加担心的是下面这张图:

|

因此,在2014年底美国企业利润出现衰退时,自然而然大家会联想到,第七次经济衰退是不是要来临了。

如果你翻开2015年的华尔街日报,NewYork Times,不难发现,上面就是各大媒体担心的事情。

如果这些全部是真的,那么美股基本面确实可能出现了恶化,在美股里,基本面恶化是非常非常可怕的。

你想知道有多可怕?去看看08年的华尔街日报你就知道了。

那么市场的这些担心是真的吗?

很明显,不是真的。

下面再从数据和理性的角度来看看为什么美国经济没有出现衰退的迹象。

核心逻辑有两个:

能源企业销售额腰斩导致美国企业整体看上去销售额下降;

强势美元导致美国企业整体看上去销售额下降。

1、能源企业销售额腰斩才是罪魁祸首

实际上,你看到的标普500企业利润下滑,企业销售额下滑,主要是受标普500里能源股销售额下降和利润暴跌带来的影响。而且能源股在标普500里占到了30%左右。

油价从2014年最高的140美金,下跌到了今天的45美金,这些能源企业的利润少则遭到了腰斩,多则直接爆亏。

自从2014年末以来,能源业销售额就跌了一半以上。这对整体销售额产生了重大影响。而且在2014年中期,能源业是标普中占比最大的行业。

可想而知的是,油价暴跌是导致美国企业销售看起来大幅度下降的罪魁祸首之一。

|

如果销售疲软意味着经济衰退,那我们会看到的是很多行业销售额开始下降,而不仅仅只是能源行业。

2015年12月,医疗、工业和消费品领域的总销售额创新高。医疗领域的增长是标普里所有领域中最高。

|

|

|

2、美元升值导致美国企业销售额看起来下滑

当你把能源企业从整个美国企业中剔除掉之后,你们会发现美国企业的销售额并没有下降。

其中医药企业是增速最快的企业之一,而IT行业和金融行业增速都接近于0,这是为什么?

这是不是美国经济衰退的前兆?

答案也是否定的。

这些行业增速看起来为0的罪魁祸首是美元升值。

在过去两年,美国需求增长大概3~5%。国内消费没有显著的恶化。

|

这就证明美国本土经济是没有问题的。

那么问题出在哪了?

问题出在:标普里的公司一半的销售额来自美国以外的地区,在过去两年美元升值了20%!

|

然而科技和材料行业是最依赖于国外销售的。在材料行业里有40%的销售额来自海外。在科技行业里,有60%的销售额来自海外。

|

而大多数国外销售来源于亚洲和欧洲。

|

|

罪魁祸首可能是美元。当美元升值,在国外挣的钱(外汇)就相对下降。如果国外销售增长5%,但美元兑其它货币也增长5%,那么销售额相当于零增长。

事实上,随着标普公司在海外销售的比例提升,美元也越来越重要。

在2014年7月(14年三季度),由于标普销售额达到巅峰,贸易加权美元开始迅速升值。在接下来的18个月里,美元升值20%。由于标普一半的销售额来自美国以外的地区,因此,仅仅美元升值就使销售额少了10%。类似的销售增长率下降发生在1998年,当时美元升值超过10%。

总而言之,销售增长下滑始于2014年三季度,那是能源价格下跌75%的开始,也是美元升值20%的开始。整个2015年都受到这两者的全面冲击。

|

我敢肯定的是,美国经济早晚有一天一定会出现衰退,但是大概率这一天不会发生在最近。

从2014年年底开始就有人在担心美国经济是不是要完,美国企业的利润是不是要完。因为投资者总是喜欢从后车镜里看世界。

实际上,当你真的找到经济数据看一看之后,你发现事实远没有很多媒体说的那么可怕,美国经济增速确实很慢,这也绝对不是什么美国的黄金时代,但是离要完还是有一定的距离的,核心逻辑有两个:

1、能源企业销售额腰斩导致美国企业整体看上去销售额和净利润下降

2、强势美元导致美国企业整体看上去销售额和净利润下降

而在2016年,由于第一、二季度美国企业利润均超华尔街预期,因此华尔街开始意识到,之前一年的下跌是个“假摔”而已。

所以最近你在华尔街日报上,你在国内某“翻译”app上,看不到多少“末日”言论了。

如果你能识别这个错误,那么今年2月份和去年9月份,你应该可以放心的买一些股票。

今年便宜股票的出现实际基本上集中在了2月份和退欧之后。

当你有了独特的见解,并相信自己的见解之后,在别人畏惧时,贪婪起来吧!

>>>>

三、美国经济的核心指标都很健康

下面再来说下美国经济目前的状况。

1、失业率新低

失业率毫无疑问是衡量美国经济最重要的指标,目前美国非农失业率是4.6%,已经是2007年以来的新低。

|

2、个人非耐用品消费支出

美国的GDP里有70%是由消费决定的。在消费里,非耐用品消费显然占到了消费支出的重头戏,而目前美国的个人非耐用品消费支出依旧比较稳定。

|

3、个人消费支出

目前美国个人消费支出的增速是3%,这个数字也是比较健康的,并且没有出现恶化的势头。

|

四、当前的环境一点也不像2006 ~07年

最后一点,当前的环境一点也不像2006 ~07年。

因为银行金融业过度行为是与能源或其他行业过度行为完全不同的。

银行过度杠杆有失败的风险,所以当他们为了稳定而紧缩开支时,借给市场的钱就减少了,投资和消费就会减少,随之而来的就是经济衰退。

银行业是系统性风险的来源,其他行业不是。

此外,在去杠杆化的后期,家庭债务爆发减少了未来消费。相比2000年和2007年,今天的家庭债务水平目前处于35年低点。

|

|

>>>>

五、结语

上面说了那么多,就是为了说明一个问题:

美股的基本面称不上强劲,但是也绝对不是很差。我期待着美国经济的衰退,但是目前这一现象真的还没有发生,或者还没有明显的苗头。

为什么基本面不差,同时暂时没有恶化的现象,对投资者来讲很重要呢?

因为在美股里,基本面没问题的情况下,市场的下跌都可以归结为情绪上波动。

情绪上的波动,在美股里一点都不可怕,跌下去的早晚都会涨回来。因为,存在了利用“Mr.Market”的可能性。

但是如果是基本面出问题了,那么这个下跌就会非常惨,也需要更加谨慎。

那么究竟为什么美股2016年屡创新高?

因为整个美国企业的基本面并不差,也没有出现恶化。

对所有在美国做价值投资的人来讲,基本面没有恶化是非常非常重要的。

关于2017年的展望?

只有一句话:耐心的等着市场犯错,如果犯错了就出击,没犯错就继续的耐心等待。

市场,真的经常犯错。

| 欢迎光临 华人论坛 (http://mail.yayabay.com/forum/) | Powered by Discuz! 7.2 |